Rappel

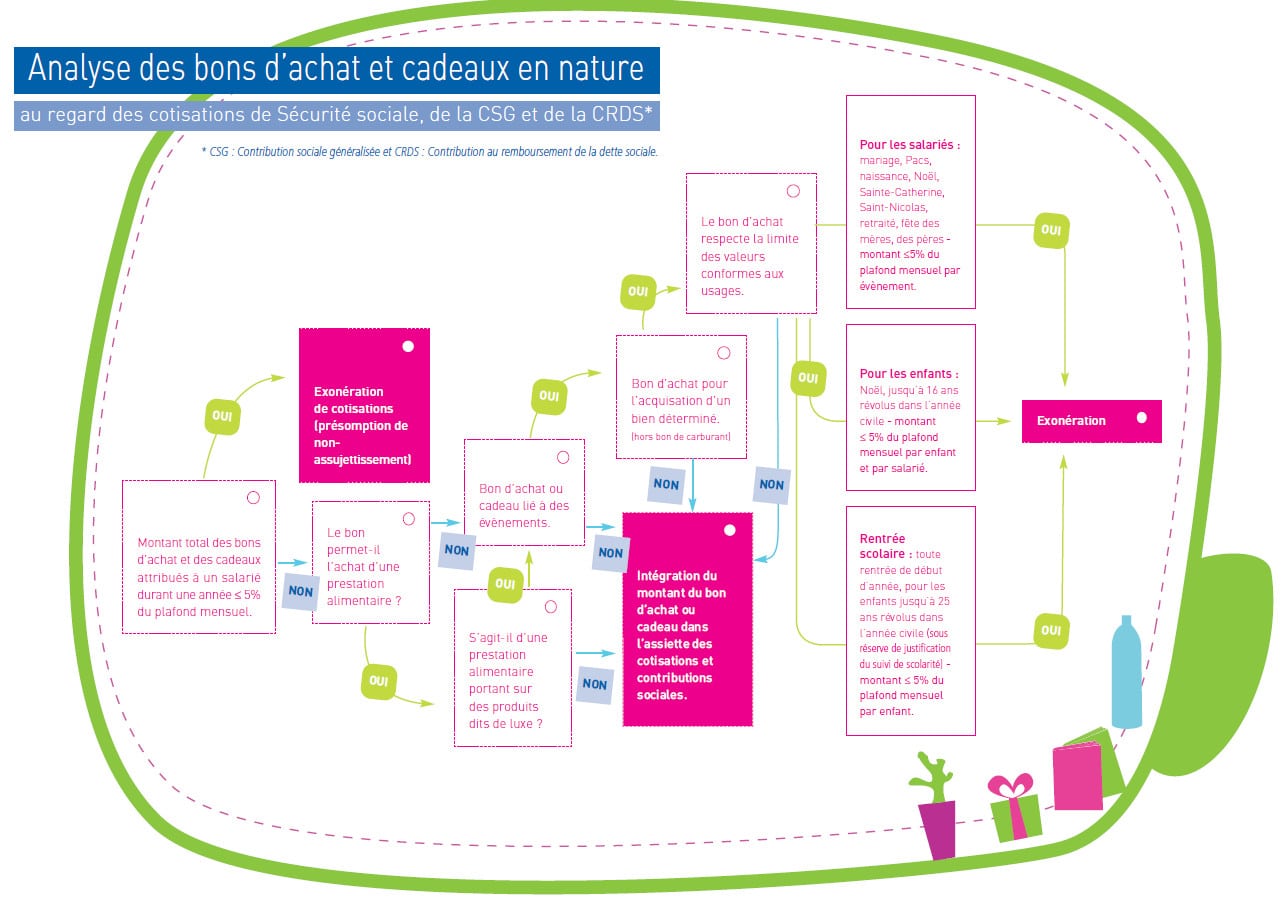

Rappelons avant toute chose que les cadeaux ou bons d’achat offerts aux salariés par l’employeur, à défaut de CSE au sein de l’entreprise, sont par principe soumis à cotisations sociales et impôt sur le revenu.

Toutefois, dans certains cas, et par tolérance, l’employeur peut être exonéré de ces charges. Comment faire et quels critères respecter pour bénéficier de l’exonération ?

Téléchargez notre tableau récapitulatif des valeurs clés en paie pour connaître la valeur du plafond de sécurité sociale

Bon d’achat et cadeaux aux salariés : le principe d’exonération à condition de ne pas dépasser un certain plafond

Lorsque le montant total des bons d’achat ou cadeaux ne dépasse pas 193 € sur une année civile, l’employeur n’a pas à payer de cotisations sociales sur cette somme et cette somme est exonérée d’impôt sur le revenu pour le salarié.

Ces 193 € correspondent au seuil de 5 % du plafond mensuel à ne pas dépasser pour l’année 2024.

Mais que se passe-t-il si ce seuil de 193 € est dépassé ?

Bon d’achat et cadeaux aux salariés : dépassement du plafond

Bon d’achat et cadeaux aux salariés : dépassement du plafond

Au-delà de 193 €, les bons d’achats ou cadeaux peuvent être exonérés à condition de respecter les trois conditions cumulatives suivantes :

• Condition 1 : les bons d’achats ou cadeaux doivent être distribués à l’occasion d’un évènement particulier. La liste de ces évènements est fixée par l’URSSAF et cette liste est limitative : naissance, adoption, mariage ou Pacs, départ en retraite, Noël pour les salariés et les enfants jusqu’à 16 ans révolus, fête des mères et des pères, rentrée scolaire pour les salariés ayant des enfants âgés de moins de 26 ans dans l’année d’attribution du bon ou cadeau, Sainte-Catherine, Saint-Nicolas.

Le bénéficiaire est nécessairement concerné par l’un de ces événements.

• Condition 2 : l’utilisation de ces bons ou cadeaux doit être en lien avec l’événement pour lequel il est attribué. Le bon d’achat doit mentionner soit la nature du bien qu’il permet d’acquérir, soit un ou plusieurs rayons de grands magasins ou le nom d’un ou plusieurs magasins. Le bon d’achat ne peut-être échangeable contre du carburant ou des produits alimentaires.

Ainsi, si l’employeur délivre tardivement un bon d’achat, celui-ci sera assujetti aux cotisations de sécurité sociale. Par exemple, si un bon d’achat « rentrée scolaire » est délivré en décembre alors que la rentrée scolaire est intervenue en septembre, il n’est plus considéré comme étant en lien avec l’évènement « rentrée scolaire », il sera donc intégralement soumis à cotisations.

• Condition 3 : le montant doit être conforme aux usages. Le bon ou le cadeau doit respecter le seuil de 193 € qui est appliqué pour chaque évènement et par année civile. Les bons d’achat sont donc cumulables, par évènement, à condition de respecter le seuil de 193 € par événement.

Si ces trois conditions ne sont pas simultanément remplies, les bons et cadeaux sont soumis aux cotisations de sécurité sociale pour leur montant global, c’est-à-dire dès le premier euro.

Pourquoi parle-t-on d’une « tolérance administrative » ?

Traditionnellement, les juges considèrent que ces avantages sont donnés à l’occasion du travail accomplis qui doivent donc être soumis à cotisations. L‘URSSAF tolère toutefois, en application de communications ministérielles, que ces avantages soient exonérés de cotisations et contributions.

Cependant, ces tolérances n’ont aucune valeur juridique. Elles ne sont donc pas opposables, à défaut d’un texte officiel consacrant la tolérance.

A l’occasion de la Coupe du monde de rugby en 2023 et des Jeux Olympiques et Paralympiques de Paris en 2024, Le ministère de l’Economie, des finances et de la souveraineté industrielle et numérique a indiqué que des places peuvent être données sous les mêmes conditions que les bons d’achat.

Ces places bénéficieront de la même tolérance que les bons d’achat, ainsi que toute autre prestation ou cadeau dédié. Cette tolérance est toutefois plafonnée à 25% du PMSS (966 € en 2024) par salarié et par année civile. En cas de dépassement, la fraction supérieure sera soumise à cotisations et contributions.

Que faire pour pallier cette insécurité juridique ?

Il peut ainsi être intéressant de se rapprocher de l’URSSAF compétente afin de connaître sa position sur l’exonération des bons d’achat en demandant un rescrit social qui lui sera alors opposable.

En résumé : Bons d’achat et cadeaux aux salariés

Sources : Article « les prestations non soumises à cotisations » publié sur urssaf.fr